会社案内

FIDUCIARY DUTY

当社は、金融庁が2017年3月30日に公表し、2021年1月15日、2024年9月26日に改訂した「顧客本位の業務運営に関する原則」の7つの原則及び補充原則すべてについて採択し、「投資家本位の業務運営に関する方針」を定めます。

金融庁「顧客本位の業務運営に関する原則」「プロダクトガバナンスに関する補充原則」との対応関係表 2025年12月26日更新当社は、投資家本位の業務運営を実践するために、取組状況を継続的にモニタリングし、必要に応じ「投資家本位の業務運営に関する取組み方針」の見直しを行います。

当社は、金融商品取引業者として、全社員(※役員、契約社員、当社への出向者の一部を除く)を対象に、役職員の専門的能力を高めるため、人材育成の一環で、「宅地建物取引士」、「不動産証券化協会認定マスター」等の専門資格の取得を推奨し、その教育、受験及び資格維持等の費用を負担しています。

また、社内研修を定期的に開催することで、役職員の職業倫理を保持させることに努めています。

当社は、資産運用をはじめとするサービスの提供にあたり、投資家の皆様の最善の利益を追求するため、野村不動産グループのノウハウやネットワークを最大限活用しています。そのため、野村不動産グループ等の利害関係者との間で売買や業務委託など様々な取引を行っており、その結果、投資家の皆様との間で利益相反的な状況が生まれやすい構造となっております。また、当社は複数のファンドの運用を受託しているため、投資家の皆様間でも利益相反的な状況が生まれやすい構造となっております。

当社はこれらの構造を十分認識しており、利益相反取引を適切に管理するための体制を構築することで、投資家の皆様の信頼に応えてまいります。

当社は、投資家の皆様が当社に対して支払う運用報酬等の手数料その他の費用の詳細を、法令上求められる開示はもちろんのこと、自主開示も含め、投資家の皆様が理解できるよう情報提供の充実に努めてまいります。

なお、当社は、野村不動産マスターファンド投資法人より資産運用に係る業務を受託しており、その対価として受領する運用報酬について、そのWebサイト上で、分かりやすく内容を説明しています。

当社は、運用を受託しているファンドに係る情報をはじめ、取扱う金融商品やサービスについて、投資家の皆様が理解できるよう分かりやすく丁寧に提供するよう努めます。

なお、当社は、野村不動産マスターファンド投資法人の運用に係る重要な情報を、適宜、そのWebサイト上で分かりやすく提供しています。

当社は、投資家の皆様のニーズ等を把握することに努め、投資家の皆様のニーズ等を意識した商品・サービスの開発や資産運用を行ってまいります。

なお、商品・サービスの提供に際しては、社内外の組成関係者と連携し、その商品・サービスのリスクや複雑性、投資家の属性を考慮し、適切に行ってまいります。

※現在、当社は、複数の金融商品・サービスをパッケージとして販売・推奨等を行っていません。

当社では、投資家の皆様の最善の利益を追求するための行動、利益相反の適切な管理等を徹底するために、コンプライアンス意識の向上や投資家本位の業務運営の定着を推進しています。

具体的には、原則として年度毎にコンプライアンス・プログラムを策定し、これに基づき、コンプライアンス研修をはじめとしたコンプライアンス意識向上にかかる施策を推進しています。

さらに、当社は、コンプライアンス活動を実践する為の役職員向けの具体的な手引書として、「コンプライアンス・マニュアル」を策定しコンプライアンス意識の徹底に努めています。

また、当社では、運用を受託するファンドに関し、より投資主利益に配慮した運用を実践することに努めています。具体的には、2017年9月より、野村不動産マスターファンド投資法人の資産運用報酬体系を変更し、より投資主の利益に連動させることとしております。このことは、従業員による投資主の皆様の最善の利益を追求する動機付けともなっています。

以上

制定 2018年3月15日

改訂 2021年6月24日

改訂 2025年12月18日

■パーパス・バリューズ

私たちの存在意義と、大切にしている価値観であるパーパス・バリューズの詳細はこちらをご覧ください。

■サステナビリティ

当社は、中長期的な投資主価値の向上を図るためには、環境(Environment)・社会(Society)・ガバナンス(Governance)への配慮が不可欠であると認識し、サステナビリティに係る基本的な方針を定め、取り組みを推進しています。当社のサステナビリティの取り組みについてはこちらをご覧ください。

なお、当社が運用する野村不動産マスターファンド投資法人のサステナビリティに係る取り組みについては、こちらをご覧ください。

■高度な専門性

当社の役職員は、原則、野村不動産株式会社からの出向者で構成されており、野村不動産における様々な部門での業務経験(用地取得、テナントリーシング、開発、プロパティ・マネジメント、売買・仲介等)を持つ不動産分野のプロフェッショナルが多数在籍しています。当社の高度な専門性に基づく運用力についてはこちらをご覧ください。

加えて、役職員が幅広い知識と高い専門性をもって業務運営に取り組むことを企図し、「宅地建物取引士」「不動産証券化協会認定マスター」をはじめとした業務に関連する専門資格の取得を推奨し、全社員(役員、契約社員、当社への出向者の一部を除く)を対象に、その教育、受験及び資格維持等の費用を負担しています。

※左右にスクロールしてご覧いただけます。

| 資格 | 2022年度 役職員数172名 ※2022年7月1日時点 |

2023年度 役職員数174名 ※2023年7月1日時点 |

2024年度 役職員数174名 ※2024年7月1日時点 |

|||

|---|---|---|---|---|---|---|

| 保有者数※ | 割合 | 保有者数※ | 割合 | 保有者数※ | 割合 | |

| 宅地建物取引士 | 141 | 82.0% | 149 | 85.63% | 151 | 86.78% |

| 不動産証券化協会認定マスター | 107 | 62.2% | 98 | 56.32% | 89 | 51.15% |

| ビル経営管理士 | 22 | 12.8% | 21 | 12.07% | 19 | 10.92% |

| 日本証券アナリスト協会検定会員 | 8 | 4.7% | 8 | 4.60% | 6 | 3.45% |

| 不動産コンサルティングマスター | 8 | 4.7% | 8 | 4.60% | 8 | 4.60% |

| 一級建築士 | 7 | 4.1% | 7 | 4.02% | 6 | 3.45% |

| 不動産鑑定士 | 3 | 1.7% | 4 | 2.30% | 4 | 2.30% |

| マンション管理士 | 1 | 0.6% | 1 | 0.57% | 1 | 0.57% |

| 管理業務主任者 | 1 | 0.6% | 1 | 0.57% | 2 | 1.15% |

| SC経営士 | 1 | 0.6% | 1 | 0.57% | 1 | 0.57% |

※試験合格者を含む

■高い職業倫理

当社は、不動産に係る資産運用業務(アセットマネジメント業務)を受託する専門家として遵守すべき以下の義務をはじめとして、高い職業倫理をもって業務運営を行っています。また、定期的な社内研修等を通じて当社が保持すべき職業倫理の浸透を図っています。

○ 公正・誠実義務(金融商品取引法第36条1項)

○ 忠実義務(金融商品取引法第41条1項、第42条1項)

○ 善管注意義務(金融商品取引法第41条2項、第42条2項)

※左右にスクロールしてご覧いただけます。

| 社内研修 | 2022年度 | 2023年度 | 2024年度 |

|---|---|---|---|

| コンプライアンス研修 | 12回 | 12回 | 14回 |

| サステナビリティ研修 | 1回 | 1回 | 1回 |

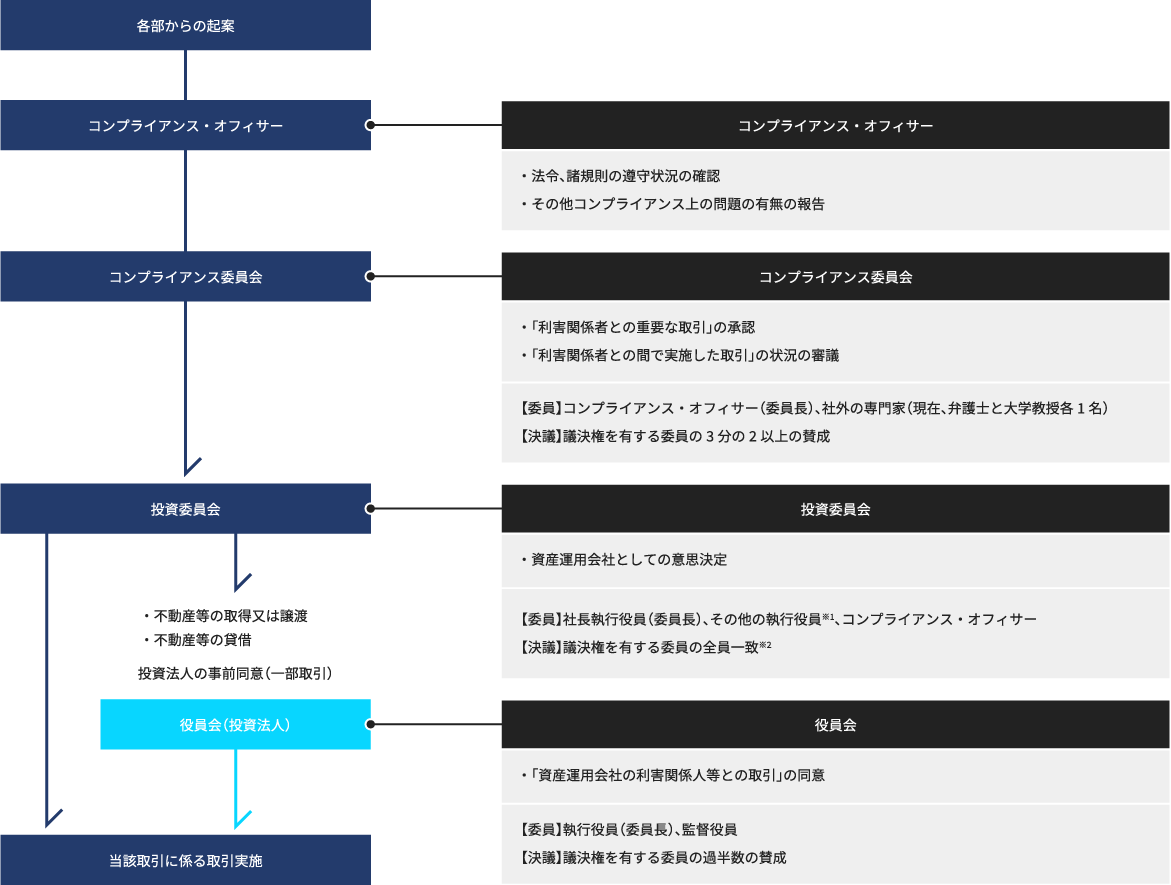

当社は、利益相反取引を適切に管理するための体制として、投資委員会及びコンプライアンス委員会を設置しています。

※左右にスクロールしてご覧いただけます。

※1 ファンド運用部長又はNMF運用グループ内に設置される各部の部長を兼ねる執行役員及び非常勤の執行役員は除く

※2 コンプライアンス・オフィサー並びに管理部門のみを担当する執行役員は議決権を有しない

※左右にスクロールしてご覧いただけます。

※物件取得、売却の議案には、2022年度に16件、2023年度に14件、2024年度に23件の業務委託(PM、 媒介他) を含む。

※左右にスクロールしてご覧いただけます。

| 投資委員会 | 2022年度 | 2023年度 | 2024年度 |

|---|---|---|---|

| 開催数 | 28回 | 37回 | 44回 |

| 議案数 | 86議案 | 94議案 | 146議案 |

| 物件取得、売却 | 内、50議案 | 内、55議案 | 内、86議案 |

| 借入、弁済 | 内、4議案 | 内、3議案 | 内、6議案 |

| 修繕、資本的支出 | 内、2議案 | 内、0議案 | 内、17議案 |

| 増資 | 内、0議案 | 内、0議案 | 内、1議案 |

| 決算 | 内、7議案 | 内、5議案 | 内、5議案 |

| 運用方針 | 内、16議案 | 内、22議案 | 内、20議案 |

| 賃貸借 | 内、2議案 | 内、1議案 | 内、1議案 |

| その他 | 内、5議案 | 内、8議案 | 内、10議案 |

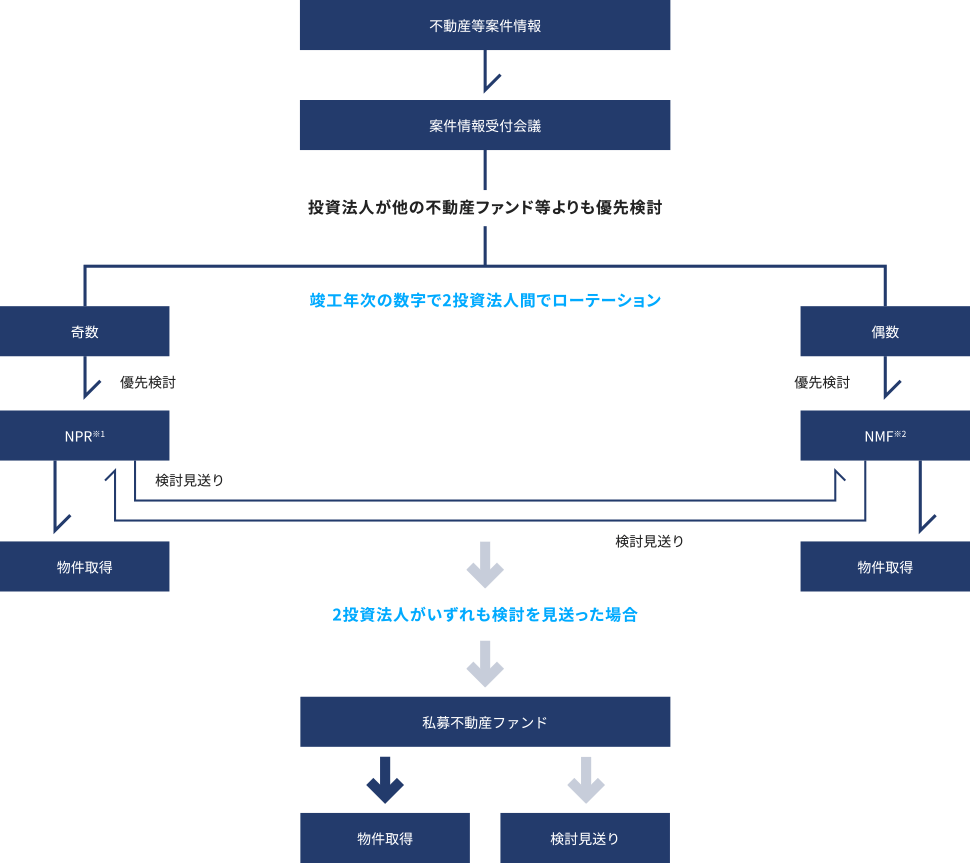

当社は、野村不動産マスターファンド投資法人、野村不動産プライベート投資法人及びその他不動産ファンド等の資産の運用や投資助言に係る業務を受託しています。

そのため、当社が入手した第三者の売却情報に基づき物件の取得を検討する場合、運用を受託している各ファンド等間の利益相反を適切に管理することを目的として、各ファンドの投資判断に係る責任者を分け情報管理を徹底すると共に、物件の「竣工年次」等を基準として各ファンドにおける優先検討機会の公平なローテーションを実施するという、ローテーション・ルールを採用しています。

そして、各ファンドはそれぞれの投資方針に従って、取得又は見送りの投資判断を行います。

※1 NPR:野村不動産プライベート投資法人(私募REIT)

※2 NMF:野村不動産マスターファンド投資法人(上場REIT)

■手数料の明確化

当社が、アセットマネジメント業務で受領する報酬は、主として取得時報酬・期中報酬・売却時報酬等で構成されています。但し、具体的な報酬体系及び報酬水準については、個別の投資家・ファンドごとに取引内容の詳細や市場取引慣行等をもとに設定しています。以下に、当社が運用を受託する野村不動産マスターファンド投資法人における運用報酬体系の概要を掲載しています。なお、詳細の報酬額については野村不動産マスターファンド投資法人が発行するこちらの運用報告書等をご覧ください。

また、当社が運用を受託するその他ファンド(私募REIT、私募不動産ファンド等)については、各種契約書や投資家に配布する運用報告書等に明記しています。

※左右にスクロールしてご覧いただけます。

| 報酬 | 内容 |

|---|---|

| 運用報酬Ⅰ | 「総資産額」に年率0.45%を乗じた額(1年を12ヶ月として当該計算期間の月数により月割計算。1円未満切捨。) |

| 運用報酬Ⅱ | 営業期間毎に算定される「運用報酬Ⅱ控除前当期利益※」に5.5%を乗じた額(1円未満切捨。) ※税引前当期純利益(但し、運用報酬 II 及び運用報酬 II に係る投除対象外消費税控除前の額とする。)にのれん償却額を加算し、負ののれん発生益を控除した後の金額とし、繰越損失がある場合にはその金額を填補した後の金額 |

| 取得報酬 | 特定資産を取得した場合において、その「取得代金」に1.0%(上限)を乗じた金額

※利害関係人等から取得した場合においては、0.5%(上限) |

| 売却報酬 | 特定資産を処分した場合において、その「処分代金(売買の場合は売買代金、交換の場合は交換により処分した当該特定資産の交換契約に定める金額)」に1.0%(上限)を乗じた金額

※利害関係人等に譲渡した場合においては、0.5%(上限) |

※詳細は、野村不動産マスターファンド投資法人の規約をご覧下さい。

■お客様への情報提供

当社は、投資家の皆様のニーズ等を把握することに努め、社内外の組成関係者と連携し、投資家の皆様のニーズ等を意識した商品・サービスの開発や資産運用を行っております。当社の勧誘方針はこちら、当社の運用商品はこちらをご参照ください。

また、運用ファンドのHPにおいても、商品の特徴を紹介しております。(野村不動産マスターファンド投資法人はこちら、野村不動産プライベート投資法人はこちら)また、個人投資家が多い野村不動産マスターファンド投資法人については、決算資料についても個人投資家向けに重要なポイントを強調した資料を作成し、こちらのページにて公開をしております。

※現在、当社は、複数の金融商品・サービスをパッケージとして販売・推奨等を行っていません。

※左右にスクロールしてご覧いただけます。

| リリース数 | 2022年度 | 2023年度 | 2024年度 |

|---|---|---|---|

| 総数 | 32回 | 29回 | 40回 |

| 物件取得、売却 | 4回 | 7回 | 11回 |

| 決算 | 4回 | 0回 | 1回 |

| 借入、弁済 | 17回 | 14回 | 19回 |

| 増資 | 0回 | 0回 | 0回 |

| その他 | 7回 | 8回 | 9回 |

※詳細は、野村不動産マスターファンド投資法人のプレスリリースをご覧下さい。

※左右にスクロールしてご覧いただけます。

| リリース数 | 2022年度 | 2023年度 | 2024年度 |

|---|---|---|---|

| 決算説明会 | 2回 | 2回 | 2回 |

| 決算IR(国内)※ | 143社 | 130社 | 139社 |

| 決算IR(海外)※ | 53社 | 61社 | 87社 |

| カンファレンス・セミナー(国内) 個人 |

0日間 | 0日間 | 4日間 |

| カンファレンス・セミナー(海外) 機関投資家 |

5日間 | 6日間 | 8日間 |

※電話会議含む

■お客様にふさわしいサービスの提供

当社は、投資家の皆様のニーズ等を把握することに努め、投資家の皆様のニーズ等を意識した商品・サービスの開発や資産運用を行っております。当社の勧誘方針はこちら、当社の運用商品はこちらをご参照ください。

また、運用ファンドのHPにおいても、商品の特徴を紹介しております。(野村不動産マスターファンド投資法人はこちら、野村不動産プライベート投資法人はこちら)また、個人投資家が多い野村不動産マスターファンド投資法人については、決算資料についても個人投資家向けに重要なポイントを強調した資料を作成し、こちらのページにて公開をしております。

※現在、当社は、複数の金融商品・サービスをパッケージとして販売・推奨等を行っていません。

■社内研修

当社では、年度毎に策定するコンプライアンス・プログラムに基づき、「コンプライアンス・マニュアル」の周知をはじめとするコンプライアンス研修を推進しています。

※左右にスクロールしてご覧いただけます。

| 社内研修 | 2022年度 | 2023年度 | 2024年度 |

|---|---|---|---|

| コンプライアンス研修 | 12回 | 12回 | 14回 |

■報酬体系

野村不動産マスターファンド投資法人は、2017年5月26日付開催の第1回投資主総会において、より投資主の利益に連動した資産運用報酬体系とすることを目的として、資産運用報酬に係る規定の変更を決議しました。

本変更は、2018年2月期(2017年9月1日~2018年2月28日)より適用しています。